Fonti di Finanziamenti P.M.I a Tasso Ordinario

- Finanziamenti Imprese

Felice Mancino

- 22 Settembre 2019

- 0

- 559

Vuoi un finanziamento per piccole e medie imprese?

Vuoi abbattere il costo dei tuoi

finanziamenti P.M.I a tasso ordinario?

Vuoi diminuire il costo di gestione del tuo affidamento bancario?

Vuoi trasformare il debito a breve termine in un finanziamento a medio/lungo

termine?

Per le piccole e medie imprese italiane è diventato un vero e proprio calvario riuscire ad ottenere Finanziamenti P.M.I.

I motivi per cui un’impresa si rivolge agli istituti di credito per ottenere un Finanziamenti Piccole e Medie Imprese a tasso ordinario sono diversi:

- Finanziamenti P.M.I per liquidità;

- Finanziamenti P.M.I per abbattere i costi di gestione dell’affidamento bancario;

- Trasformare il proprio prestito a breve termine in Finanziamenti P.M.I a medio/lungo termine;

- Finanziamenti P.M.I per acquisto o ristrutturazione immobile aziendale;

- Finanziamenti piccole e medie imprese per incremento capacità produttiva;

- Finanziamenti per realizzare una nuova idea imprenditoriale (Startup).

Una volta compreso il proprio fabbisogno finanziario si può procedere nella ricerca delle fonti di Finanziamenti Piccole e Medie Imprese.

Fonti principali di Finanziamenti P.M.I a Tasso Ordinario

Capitale di proprietà e capitale di rischio per Finanziamenti P.M.I a Tasso Ordinario

Capitale di proprietà per Finanziamenti P.M.I

È il capitale che l’imprenditore, appunto, già possiede e che è disposto ad investire, ma che non sempre soddisfa tutto il fabbisogno finanziario necessario.

Per avere maggiore credibilità nei confronti di banche e soci è consigliabile investire almeno una parte di capitale di proprietà per non pagare interessi bancari e non avere scadenza temporale.

Capitale di rischio per Finanziamenti P.M.I

Quando non si ha capitale di proprietà sufficiente a soddisfare l’intero fabbisogno finanziario è possibile rivolgersi a società di venture capital, disposte a partecipare e condividere il rischio d’impresa. investendo capitali in cambio di una partecipazione agli utili futuri e di una partecipazione azionaria in proporzione al capitale conferito.

Un’altra possibilità è quella di trovare soci di capitale interessati a partecipare

sia con capitale che con il proprio lavoro.

Finanziamenti P.M.I a Tasso Ordinario

Quando un imprenditore si rivolge al sistema creditizio ha subito di fronte due ostacoli da superare per capire come ottenere Finanziamenti P.M.I a tasso ordinario.

Il primo ostacolo che si incontra quando un’imprenditore richiede un finanziamento è quello della richiesta di garanzie da parte delle banche o istituti finanziari.

Esistono due tipi di garanzie:

- Garanzie personali: all’imprenditore o altre persone garanti viene richiesta un’arma personale con la quale ci si impegna, in caso di mancato rimborso, a rispondere alle obbligazioni assunte dall’azienda;

- Garanzie reali: all’imprenditore o altre persone garanti viene chiesto di dare in garanzia beni reali, ossia di mettere ipoteca su beni immobiliari o pegno su beni mobili (deposito titoli).

Il secondo ostacolo che un imprenditore ha di fronte quando vuole ottenere Finanziamenti per Piccole e Medie Imprese a tasso ordinario è quello del costo del finanziamento, ossia del tasso d’interesse passivo.

Anche se l’impresa ha garanzie da offrire alle banche, il ricorso ai Finanziamenti per Piccole e Medie Imprese a tassi ordinari implica interessi passivi da pagare alle banche.

Una volta affrontati questi due ostacoli si può passare alla scelta tra le modalità di finanziamenti a tasso ordinario.

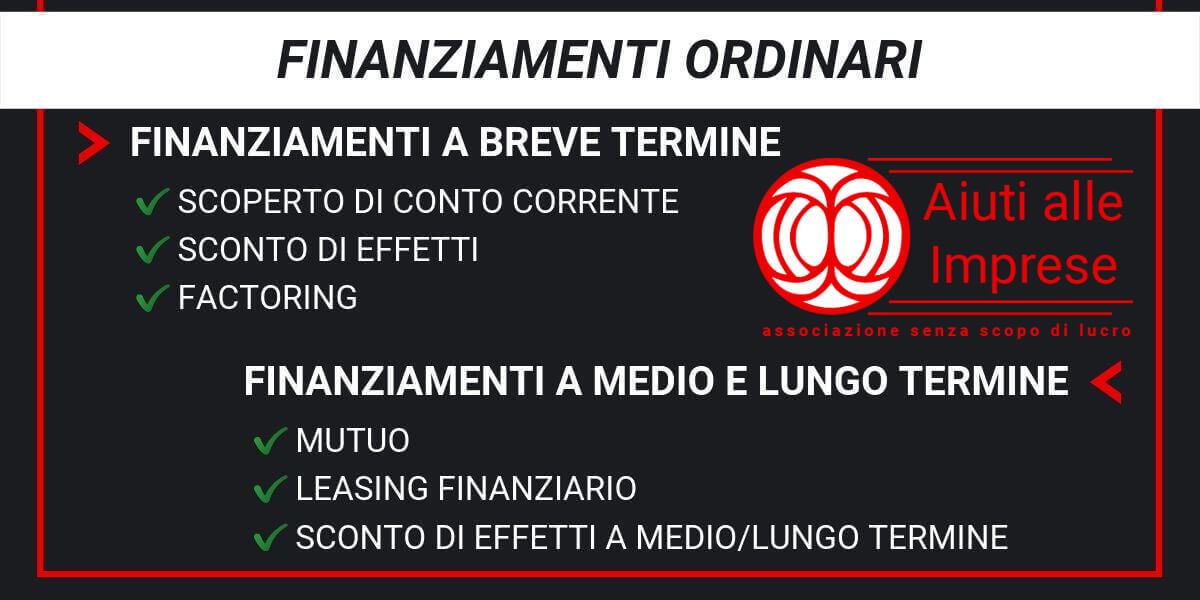

Finanziamenti P.M.I a Breve Termine

I Finanziamenti PMI a breve termine sono Finanziamenti per aziende molto costosi in termini di interessi passivi e revocabili dalla banca in qualsiasi momento.

I Finanziamenti per le Piccole e Medie Imprese vanno utilizzati per finanziare il capitale circolante e gli sfasamenti momentanei nei flussi di cassa della gestione corrente dell’impresa.

Di seguito, i principali Finanziamenti per aziende a breve termine:

Scoperto di conto corrente o fido bancario per Finanziamenti P.M.I

La banca esegue ordini di pagamento per importi superiori alla somma di denaro disponibile sul conto corrente dell’impresa fino ad un determinato massimale.

Sconto di fatture o di effetti per Finanziamenti P.M.I

Sono le classiche cambiali o ricevute bancarie che vengono scontate dalla banca deducendo una percentuale d’interesse sul loro importo per anticipare all’impresa il valore di un credito non ancora scaduto ed incassato.

L’azienda in pratica, cede alla banca il proprio credito ricevendo un anticipo salvo buon fine (addebitato al cliente in caso di mancato incasso).

Factoring per Finanziamenti P.M.I

La banca o la società di factoring anticipa al cliente il valore di un credito non ancora scaduto e incassato, previa deduzione di una percentuale d’interesse sull’importo (che rappresenta il costo dell’operazione) e provvede ad incassarlo successivamente dal debitore, acquistando a tutti gli effetti il credito e assumendo anche l’intero rischio del mancato pagamento da parte del debitore finale.

Finanziamenti P.M.I a medio/lungo termine

Per finanziarie le spese per investimenti è preferibile ricorrere ai finanziamenti a medio/lungo termine, al contrario dell’indebitamento a breve termine che serve per finanziare la gestione corrente dell’impresa.

I prestiti bancari a medio/lungo termine danno stabilità all’impresa diminuendone il rischio finanziario e si possono suddividere in:

Mutuo ordinario per Finanziamenti P.M.I

Prestito bancario di durata pluriennale erogato dalle banche o istituti finanziari, nel quale la somma viene anticipata all’impresa con un piano di restituzione a rate costanti o crescenti a fronte di garanzie reali (ipoteca su

immobili o pegno su titoli).

Leasing finanziario per Finanziamenti P.M.I

Contratto con il quale la società di leasing concede in locazione all’impresa un determinato bene in cambio del pagamento di un canone periodico, dando la possibilità all’impresa di restituirlo oppure riscattarlo, diventandone proprietario, alla scadenza prestabilita a fronte di un pagamento finale.

Sconto di effetti a medio/lungo termine per Finanziamenti P.M.I

È lo stesso dello sconto a breve termine tranne che per la diversa scadenza dei crediti scontati, che sono a medio/lungo termine.

Per abbattere il tasso d’interesse passivo del prestito bancario ordinario rispetto a quello del finanziamento così da diminuire il rischio aziendale, l’utilizzo di capitale proprio bisogna ricorrere agli strumenti della Finanza Agevolata.

Potrebbe interessarti: “Finanziamenti Fondo Perduto e Prestiti Agevolati: Guida 2020”.